国际外汇市场的清算、结算与支付设施

中国货币市场

内容提要

文章厘清了外汇交易清算和结算的概念和模式,全面介绍了国际外汇市场清算和结算的现状与特点,以及清算、结算与支付设施的运行情况,并总结了其对于我国吸收金融科技发展成果,通过加强自身设施建设进一步降低外汇结算风险、提升自动化处理效率的相关启示。

一、外汇交易的清算、结算与支付安排

(一)清算、结算与支付概述

外汇交易生命周期分为交易前(Pre-trade),交易执行(Trade Execution)和交易后(Post-trade)三个阶段[1]。清算和结算是交易后阶段中的两个重要环节。根据国际清算银行(BIS)的定义,清算包含了交易双方交换交易信息(交易清分、数据收集等)、保证金计算和管理、计算双方待结算债权等。结算指的是所有交易相关债权债务的完成,即所有支付成功完成,头寸结清合约关闭。结算过程是完成债权最终转移的过程,它包括收集待结算债权(现金流)并进行完整性检查、保证结算资金具有可用性、结清相关债权债务、记录并通知有关各方。当我们说到外汇结算时通常意味着支付,即付款人向收款人转移可接受的货币债权,货币债权一般以现金或是金融机构及央行的存款余额的形式体现。交易执行并确认后,进行清算产生待结算债权债务,最后通过结算完成债权转移。机构之间的大量交易,经过清算后可能只有几笔待结算债权债务需要结清。

(二)外汇交易的清算和结算模式

国际外汇市场多种清算、结算模式并存。清算模式主要包括双边清算和中央对手清算,结算模式主要有全额结算、净额结算以及同步交收(Payment versus Payment,PVP)等。

1. 外汇市场清算模式

双边清算又称双边自行清算,指交易双方自行对达成的交易进行清算,是全球外汇交易的主要清算模式。交易双方主要通过各货币所在国家代理结算银行完成资金支付。

中央对手清算是指通过中央对手方(CCP)作为第三方来完成清算的清算方式,国际外汇市场较少采用。CCP自身介入一个或多个市场中已经成交合约的交易双方之间,成为每个卖方的买方和每个买方的卖方,并据此确保履行所有敞口合约。

2. 外汇市场的结算模式

全额结算也称为逐笔结算,是指按每笔交易全部价值逐笔对转让指令或其他债务进行结算。实时全额结算(RTGS)对交易双方的资金量、系统处理能力和自动化程度要求较高。

净额结算是指交易当事方对它们之间的头寸或债务进行的合意抵销。净额结算降低了结算过程中所需的流动性和结算成本,提高了资金运用效率,一定程度降低了外汇市场的流动性风险和信用风险,但可能导致交易风险敞口不透明引起系统性风险。

同步交收(PVP)是指确保当且仅当一种或者多种货币的最终转移发生时,另一种货币才发生最终转移的机制。同步交收的本质是通过将一种货币和另一种货币的最终结算关联,确保多种货币资金足额相互支付,消除本金风险,两种货币债务的结算可以在逐笔全额或净额的基础上实现最终结算。

二、国际外汇市场的清算、结算与支付设施

(一)国际外汇市场清算结算的现状与特点

金融机构参与国际外汇市场交易通常由交易双方自行开展双边清算,其中有近一半的交易在结算环节采用同步交收安排。

1. 国际外汇市场主要采用双边清算模式

从国际外汇市场的发展历程看,双边清算一直是广泛采用的清算机制,特别是在传统的外汇即期、远期和掉期市场,双边清算在效率和成本方面具有较大优势,占比较高。据BIS 2019年统计,国际外汇市场超过90%的外汇交易通过双边清算完成。

2. 部分外汇衍生品采用中央对手清算但占比较低

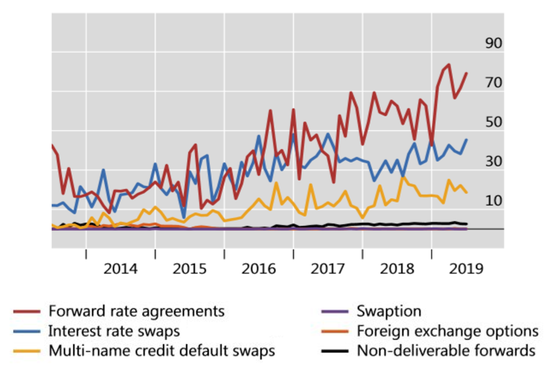

2008年国际金融危机之后,考虑到外汇市场场外衍生品较长的生命周期以及存在的风险,各国监管部门持续推动场外衍生品CCP清算快速发展。国际外汇市场CCP清算主要应用于非交割远期外汇交易(NDF),但占比极低。根据BIS统计,截至2019年6月底,CCP清算的外汇交易名义本金份额仅占4%(图1)。外汇衍生品的CCP清算占比较低主要是因为其大部分为可交割合同,涉及本金交换,要求CCP储备多种货币资金,因此并不适合于CCP清算。美国、欧洲等监管要求也将外汇远期、掉期豁免强制CCP清算。

图1 2014-2019年非强制CCP清算产品的CCP清算率

资料来源:www.bis.org

3. 同步交收机制是消除外汇结算风险的重要安排

1974年赫斯塔特银行倒闭事件及其后续影响引起了人们对外汇交易结算风险的极大关注。此后,BIS牵头各国央行,就如何解决外汇交易结算风险开展论证,指出应由整个行业提供降低风险的多币种结算服务。1996年,BIS在《外汇交易中的结算风险》报告中结合外汇市场实践首次明确提出了同步交收的概念,并进一步论证PVP机制对于外汇交易结算的重要性。2010年,美国外汇市场委员会发布《同步交收结算服务实务指引》,随后其他国家也纷纷出台有关PVP机制的监管要求,促进了该机制的进一步推广。2012年BIS发布PFMI,其中原则12明确要求,如果FMI结算的交易(如外汇交易)涉及两项相互关联的货币债务结算,应该通过恰当的PVP机制以消除本金风险。《全球外汇市场准则》和《中国外汇市场准则》也均有类似规定。可见,PVP机制对降低结算风险的作用已经成为外汇市场推荐操作以及监管机构的共识。据BIS统计,国际外汇市场约50%交易实现同步交收。

(二)国际外汇市场主要清算、结算及支付设施

外汇交易双方需在起息日(含)前通过结算行或相关支付系统进行资金支付以完成结算,处理流程涉及多个国际外汇市场的清算、结算和支付设施,如SWIFT作为金融信息传输系统,将全球外汇市场设施、市场参与者连接起来,为外汇交易信息传递、交易要素确认、支付指令发送提供服务。各同步交收设施和主要货币的支付结算系统为外汇交易最终结算提供了基础保障。

1. SWIFT广泛连接全球外汇市场基础设施和市场参与者

环球同业银行金融电讯协会(Society for Worldwide Interbank Financial Telecommunication,简称SWIFT)提供国际标准化金融报文服务,通过MT0xx至MT9xx等10类标准格式报文支持客户汇款、金融机构转账、外汇买卖、证券市场、大宗商品、跟单信用证及保函等业务,覆盖从贸易结算、融资、金融交易前中后台处理、现金管理到支付等金融领域,在外汇交易等全球金融交易中发挥重要作用。SWIFT为每个参与机构设置唯一的业务识别代码(Business Identifier Code,简称BIC),联结了全球200多个国家和地区的1.1万多家金融和非金融机构,建立起集报文交互、产品创新、规则制定、标准实施、技术支持、信息共享、金融监管于一体的生态圈(即SWIFT社区),已成为全球重要的金融基础设施之一。

SWIFT作为信息传输通道与支付系统等相关设施紧密联系,为全球105个支付系统提供信息传递、连接和通用信息标准,如欧元支付系统TARGET2。即便有的支付系统(如CHIPS)拥有自己的信息传输渠道,参与者之间的跨境信息仍通过SWIFT传递。SWIFT通过其网络将外汇市场主要清算、结算和支付设施及市场参与者连接起来,成为国际外汇市场设施的重要组成部分。

2. 同步交收设施在防范外汇结算风险方面发挥重要作用

自我国香港地区2000年在全球率先推出美元对港币同步交收服务以来,国际外汇市场经过二十多年的发展逐步形成了全球性和区域性两类同步交收设施,前者以CLS为代表,后者以我国香港地区为主要代表,对防范外汇结算风险起到了重要作用。

全球性同步交收设施CLS。连续联接结算设施(Continuous Linked Settlement,简称CLS)成立于2002年,支持18种货币的即期(T+1/T+2)、远期、掉期、期权、货币掉期及部分货币的场外信用衍生产品交易。CLS有超过70个结算会员和3万个第三方参与者,日均结算额超过6万亿美元。CLS通过同时借贷记结算会员在CLS银行的账户实现不同货币之间的同步收付,使市场参与者在支付应付资金(如美元)同时收到该笔交易对应货币应收资金(如欧元),通过与各结算货币发行国(或地区)的央行支付系统连接,在各支付系统运营时间内完成CLS系统与市场机构之间的资金收付,消除了外汇结算风险。据BIS统计,超过40%的国际外汇交易经由CLS实施同步交收。

以我国香港和台湾地区为代表的区域性同步交收设施。香港地区同步交收服务中港币依托香港金管局RTGS支付系统(港币CHATS)完成支付,其他货币通过指定结算行转账或对接该国央行支付系统完成支付,目前共支持美元对港币、欧元对港币、人民币对港币、美元对林吉特等9个货币对。2012年,BIS在《香港支付清算与结算系统》中指出香港的PVP机制实现了美元对港币的同时支付,是全球首个真正意义上的PVP机制。台湾地区同步交收设施于2013年建成并上线运营,先后推出美元、人民币、日元、欧元和澳元的结算业务,其中外币由指定结算行进行结算并提供相关流动性,新台币结算通过“中央银行”的同资系统结算。

3. 主要货币支付系统为外汇清算结算提供基础保障

美元跨境支付系统CHIPS。清算所银行间支付系统(Clearing House Interbank Payment System,简称CHIPS)是全球最大的私营美元支付系统,由纽约清算所协会运营,主要进行跨境美元交易的支付结算。截至2022年1月,CHIPS共有43家参与者,包括美国的商业银行和外国银行在美国的银行类独立实体。参与者需开立CHIPS账户,并在每个结算日通过美联储Fedwire向其CHIPS账户注资,完成注资后可直接通过CHIPS系统进行资金划转。非清算用户必须在清算用户开立代理结算账户以实现资金清算。CHIPS处理全球95%左右的跨境美元交易,日均结算量超过1.8万亿美元,是全球美元结算的核心设施。

欧元支付系统TARGET2。泛欧实时全额自动转账系统(Trans-European Automated Real-time Gross settlement Express Transfer system 2,简称TARGET2)是欧元实时全额结算支付系统,由欧元体系(Eurosystem)管理和运营。TARGET2基于意大利、法国和德国央行开发的单一共享平台建立,参与者包括欧元区各央行和商业银行。2022年全球超过5.2万家银行和相关客户使用该系统,是全球欧元支付结算的核心设施。直接参与者包括欧洲各央行及注册地为欧洲经济区的信贷机构,可在TARGET2开立账户并直接或授权其分支机构发起支付。间接参与者只能选择一家直接参与者开立账户,通过直接参与者进行资金收付。

4. 交易结算直通处理设施崭露头角

近年来随着金融科技的广泛应用,国际外汇市场主流平台 不断整合交易及交易后处理环节,持续推动了交易结算直通处理设施发展,在极大促进外汇交易和清算、结算处理效率的同时,也显著降低了外汇市场结算风险和运营成本。

路孚特旗下外汇交易平台FXall建立结算中心(SC)模块,为外汇市场提供交易确认、结算指令传输、交易轧差、第三方结算通知、交易拆分等一站式直通处理服务。交易结算直通处理主要功能包括代理会员收发MT300报文并进行匹配,匹配后直接由SC发送第三方结算指令(MT543、MT202等)至托管机构进行DVP处理或至CLS进行PVP处理,帮助交易双方高效完成交易结算。全球主要多银行多资产交易平台360T通过与明讯银行Liquidity Hub Collect连通,推出三方回购交易直通处理服务,可安全高效地完成交易结算和抵押品管理(抵押品分配、优化和替换等)。全球主要利率与汇率平台彭博与明讯银行合作实现交易、交易确认、抵押品托管结算等环节无缝衔接,开展三方回购交易指令自动化代发服务,以提升外币回购交易处理效率,成为彭博STP方案的重要组成部分。

三、相关启示

随着我国外汇市场的不断发展,外汇交易、交易后处理以及清算结算等设施建设日益完善。可在深入研究国际外汇市场清算、结算和支付设施发展特点和发展趋势的基础上,不断吸收金融科技发展成果,通过加强自身设施建设进一步降低外汇结算风险、提升自动化处理效率,形成并推广应用相关金融标准。

(一)加强同步交收设施建设有效防范外汇结算风险

2017年,中国外汇交易中心(以下简称交易中心)经中国人民银行批准推出人民币对外币同步交收服务。同步交收机制依托人民币大额支付系统高效连通人民币外汇交易设施、交易后处理设施和外汇结算行,相关交易进入结算日后只需数秒即可完成人民币对外币资金的同步交割,在消除外汇结算风险的同时极大提升了业务处理效率。同步交收服务开展以来持续安全稳健运行,成功应对了特定外币汇率双向宽幅震荡和极端流动性冲击的挑战,牢牢守住了外汇交易结算安全底线,实践证明是一项符合国际规范且具备我国市场特色的同步交收安排。当前,推动实施外汇市场同步交收已成为全球共识,也是《全球外汇市场准则》和《中国外汇市场准则》倡导的最佳市场实践,建议市场参与各方共同关注并合力推进。

(二)进一步提升外汇交易结算直通处理效率

交易中心经国家外汇管理局批准于2013年在外汇市场推出交易确认服务,采用的集中确认方式较传统外汇交易的SWIFT报文匹配更为高效,逐步得到市场会员的广泛认可,在此基础上通过推广API接口应用实现交易确认服务与会员内部系统及业务流程的无缝对接,目前通过接口自动化处理的确认交易占全部外汇交易的七成以上,主要市场会员依托接口设施可以做到行内系统调用接口下行的已确认报文自动触发支付指令,已基本实现从外汇交易到支付结算的直通处理。同时,交易中心借鉴国际外汇市场主要设施交易结算直通处理经验,积极探索通过与境内外托管设施和外币结算设施连接,尝试推出了外币回购和外币拆借代收发指令业务。后续可进一步研究支持多币种、连接多结算行和托管机构的直通处理模式,不断提升从交易执行、交易确认到资金支付(债券交割)环节的全流程直通处理效率,以大幅度降低人工操作风险和外汇交易结算风险。

(三)以标准建设为抓手推动各项设施可持续发展

市场标准是系统建设、技术创新、业务处理优化的重要规范和依据,也是推动外汇市场标准化、自动化和直通处理的重要基础。近年来,交易中心会同主要市场参与者建立外汇市场交易确认标准建设工作组,充分利用工作组机制凝聚市场共识、依靠市场力量,陆续发布了外汇交易集中确认、双边确认、结算账户管理等6项交易后领域标准并推进落实,以标准为纽带带动外汇市场交易后设施生态圈建设。同时,着眼于接轨国际金融标准治理,在国际金融市场率先注册发布了外汇交易确认等7条ISO20022报文。今后可在此基础上不断融合国际标准,强化标准落地应用,进一步提升交易后各项设施的发展质量。

[1] 交易后处理阶段包含多个环节,如交易获取(Trade Capture)、交易核实(Trade Verification)、交易确认(Trade Confirmation)、清算(clearing)、结算(settlement)、组合对账、交易冲销、交易终止、合约更新等。

作者:余波、蒋静,中国外汇交易中心清算部